相続税の負担を大幅に軽減する節税術として広く知られているのが、不動産を購入して節税する方法です。

不動産の取引における時価(実勢価格)と相続税が課される基準価格(相続税評価額)の間に大きな差があることから、不動産購入によって節税が可能となります。

効果的な相続税対策を実行できるよう、不動産はどう評価されているのかを把握しましょう。

不動産(土地と家屋)の評価の仕方

現金や銀行預金と比べて、不動産を相続することで相続税の負担が軽減されることがあります。

例えば1億円で取得した不動産を相続財産として計算する場合、路線価をもとに算出するため不動産を相続する際、その評価額は実際の取引価格よりも低くなることがあり、相続税の負担が軽減されます。

不動産は土地と建物(家屋)に区分され、それぞれの評価方法が異なります。以下で順番に説明していきます。

土地の評価の仕方

土地の相続税評価額には、「路線価方式」と「倍率方式」の2つの方法が存在します。

路線価方式

路線価とは、国税庁が公開している土地価格で、相続税や贈与税の計算の基準となります。

一般的な不動産売買の参考価格である国土交通省が発表する公示価格よりも、約20%低い評価となっています。

道路に沿った価格が設定されていることから「路線価」と呼ばれ、該当する道路に面した土地の評価額は、「1平方メートルあたりの価格×面積」で算出されます。

ただし、土地の形状によっては、奥行価格補正などの調整が適用されることがあります。

倍率方式

すべての土地に路線価が設定されているわけではありません。路線価が決まっていない地域では、固定資産税評価額を基に評価が行われます。ただし、そのままではなく、一定の倍率を掛けた金額が評価額となります。

倍率方式では、土地の形状が考慮された価格が設定されているため、奥行価格補正などの調整は不要です。

家屋の評価の仕方

故人が住居用やその家屋で商売などに利用していた場合

家屋の相続税評価額は、【固定資産税評価額×1.0】という計算式で求められます。

つまり、家屋の固定資産税評価額がそのまま相続税評価額になります。

例えば、家屋の固定資産税評価額が1,000万円であれば、相続税評価額も1,000万円になります。

そのため、計算式は以下のようになります。

固定資産税評価額が1,000万円の家屋の相続税評価額

1,000万円×1.0=1,000万円

故人がその建物を他人に貸していた場合

家屋・建物の相続税評価額は、【固定資産税評価額×(1-借家権割合)】という計算式で求められます。

借家権とは、借り手が家屋を利用する権利を指します。借家権の割合は家屋の評価額の30%と定められており、この分を家屋の評価額から引くことができます。

例えば、固定資産税評価額が1,000万円の家屋を他人に貸していた場合、借家権の割合は家屋の評価額の30%なので、借家権の評価額は1,000万円×0.3で300万円です。この借家権の分を家屋の評価額から差し引くと、他人に貸している家屋の評価額は1,000万円-300万円で700万円となります。

固定資産税評価額が1,000万円の家屋を第三者に貸している家屋の評価額

1,000万円×(1-0.3)=700万円

参照:東京都借家権割合

故人が賃貸アパートを所有していた場合

建物部分の相続税評価額は【固定資産税評価額×(1-借家権割合×賃貸割合)】という計算式で求められます。

賃貸割合とは、貸し出されている部分の床面積の比率を指します。貸している部屋の床面積が広ければ、評価額が低くなります。

例として、賃貸アパートの建物部分の固定資産税評価額が1億円で、各戸全体の床面積が200㎡、貸し出されている部屋の床面積合計が100㎡だとします。

この場合、賃貸割合は100㎡÷200㎡で50%になります。

よって、賃貸アパートの建物部分の相続税評価額は1億円×(1-0.3×0.5)=8,500万円となります。

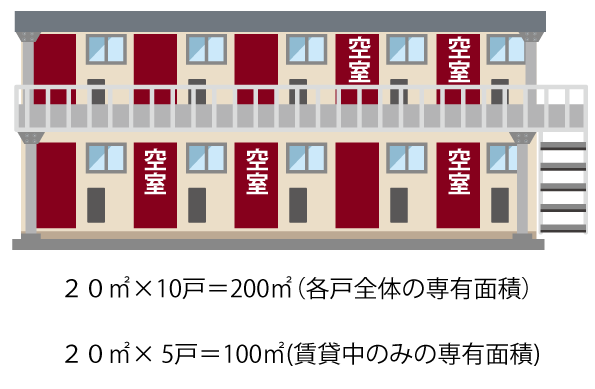

もう少しわかりやすく言うと、専有面積が20㎡のワンルームが10戸あるアパートだとします。

10戸中5戸が空室だった場合賃貸割合は0.5となります。

20㎡×10戸=200㎡(全体の床面積)

20㎡× 5戸=100㎡(貸し出されている部屋の床面積)

100㎡(貸し出されている部屋の床面積)÷200㎡(全体の床面積)=0.5となります。

従って、以下のような計算式が得られます。

固定資産税評価額が1億円で賃貸割合が50%のアパートの建物部分の相続税評価額

1億円×(1-0.3×0.5)=8,500万円

一時的な空室でも「賃貸中」とみなすことができる場合があります。

賃貸割合を計算する際の基準となるのは相続開始時点ですが、アパートやマンションでは、一時的に空いている部屋でも賃貸中として扱われることがあります。

これにはいくつかの条件があり、継続的に賃貸が行われていたこと、賃借人の退去後に速やかに新たな入居者を募集していたこと、空室期間中に別の用途で使用されていないことが挙げられます。

一時的な空室として扱われる期間の目安は、相続開始の前後1ヶ月程度です。

ただし、貸家(一戸建てやマンションの区分所有など)の場合、相続開始日に賃貸中だったかどうかが判断基準となります。

また、一時的に賃貸しているケースは対象外となります。

小規模宅地等の特例によって評価額をさらに削減可能!

居住用や事業用に利用されていた宅地などには、評価額から一定割合を減額できる特例が存在します。これを「小規模宅地等の特例」と言います。

投資用不動産に関しては、貸付事業用宅地等に該当し、200㎡までの評価額を50%減額することができます。

遺産全体のバランスを考慮して不動産購入を考えましょう

現金を不動産に変えることが相続税の節税に繋がることは先述の通りですが、全財産を不動産にしてしまったり、不動産の割合が高くなりすぎると、以下のようなデメリットが生じることがあります。

- ●相続税の納税資金が不足する

- ●多くの不動産を持っていると遺産分割でトラブルが起こりやすくなる

- ●将来的に不動産市場が低迷し、時価が下落するリスクがある

不動産は確かに相続税対策として有効ですが、バランスを保ちながら不動産取得を検討しましょう。

相続税対策を適切に行うことで、相続税を何千万円も節約することが可能です。できるだけ早いうちから相続税対策に取り組むことをおすすめします。

相続税に関することは専門の知識が必要です。

マーキュリーは税理士と連携してお客様の大切な財産をお守りします。

税に関するお悩み事があればいつでもご相談ください。